Economia

- Anatomia De Um Choque

Não é segredo que o Banco Central trata o recente aumento do preço internacional de commoditiesagrícolas como um “choque de oferta”, com implicações fortes para a política monetária. Pressupõe-se que seja um fenômeno semelhante à elevação...

- Tem, Mas Acabou

Eu bem que queria escrever sobre a ata do Copom, mas, mesmo sob a nova frequência semanal, outros temas me forçaram a adiar o assunto. Não acho, porém, que tenha perdido a atualidade, pois me parece claro que, se restava ainda dúvida acerca da sobrevivência...

- Dilema

Leitor voraz de jornais, me deparei há uns dias com a declaração de uma figura do alto escalão econômico do país comemorando a queda do preço das commodities, que, segundo ele, abriria espaço para a redução adicional da taxa de juros. Achei...

- Vivendo Em Negação

Se houvesse um campeonato mundial de negação da realidade, não tenho dúvidas que algumas autoridades nacionais seriam fortes candidatas ao título. À luz da aceleração recente da inflação, mesmo em face de sinais inequívocos de sobreaquecimento...

- Bebida é água; Comida é Pasto

Não é segredo que, depois de atingir níveis bastante baixos, a inflação voltou a subir nos últimos meses. Nada que ameace a meta relativa a 2007, diga-se, de modo que muito provavelmente observaremos mais uma vez a inflação dentro do intervalo...

Economia

6% à procura de um autor

Quem leu o último Relatório de Inflação deve ter notado uma inovação importante na forma de decomposição da inflação. Tradicionalmente o Banco Central dividia a inflação de determinado ano em cinco elementos: (a) a inércia da inflação anterior; (b) o efeito das expectativas; (c) o repasse cambial; (d) os “preços livres”; e (e) os “preços administrados”, destes dois últimos já deduzidos os efeitos da inércia e do câmbio. A esses, porém, juntou-se um componente denominado “choque de oferta”, devidamente descontado dos preços livres, representando um terço da inflação registrada em 2010. Sob a nova decomposição pouco mais de um quarto da inflação de 2008 decorreria do “choque de oferta”, enquanto em 2009 o “choque” teria contribuído para reduzir (modestamente) a inflação daquele ano.

O BC observa que a política monetária ótima não deve reagir aos efeitos primários do choque de oferta, mas se concentrar em evitar que estes se propaguem para os demais preços da economia, em particular os salários, impedindo que um choque inicialmente localizado se torne um processo inflacionário consolidado.

Para ilustrar o problema, nota que os preços de commodities, medidos em reais, se aceleraram no final de 2010, o que caracterizaria um choque de oferta. Assim, diz o BC, não caberia à autoridade monetária ajustar sua política para combater diretamente tal fenômeno, justificando a reação acanhada do Copom face à deterioração tanto da inflação corrente quanto da esperada (seja o Focus, sejam a próprias projeções do BC, que saltaram 0,6% entre dezembro e março).

No entanto, há dois problemas com este argumento. O primeiro, como notei em artigo neste espaço (“Vivendo em negação”, 3/2/2011), é que o comportamento dos preços de commodities medidos em reais resulta quase que integralmente da política do próprio BC, ao tentar estabelecer um piso informal para o valor do dólar. Enquanto até o trimestre final do ano passado o aumento dos preços internacionais de commodities era, em larga medida, compensado pela resultante apreciação do real, a dinâmica de câmbio quase fixo adotada a partir do final do ano passado permite a transmissão plena dos aumentos internacionais para preços domésticos. Neste sentido, a política cambial é inconsistente com o regime de metas e causa direta do desvio para cima da inflação.

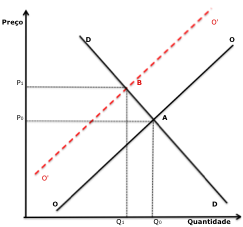

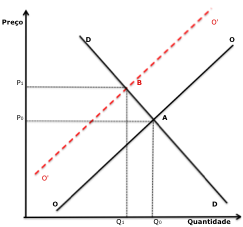

Adicionalmente, classificar o aumento dos preços de commodities como um choque de oferta é um excesso de autoindulgência. Como nota o BC, um choque de oferta “negativo – por exemplo, apagão elétrico, quebra de safra, aumento do preço do petróleo – contrai a oferta e pressiona a inflação para cima”. Aprendemos no curso de Introdução à Economia que este processo pode ser ilustrado como um deslocamento para a esquerda da curva de oferta (de OO para O’O’, mostrando que, para qualquer nível de preço a quantidade ofertada se torna menor, como mostrado no gráfico), levando simultaneamente à queda da quantidade e aumento dos preços. Tal fenômeno é consistente com uma perda de renda da economia como um todo.

Por outro lado, é difícil caracterizar o aumento dos preços de commodities como um processo que implica perda de renda para o Brasil. Concretamente, os consumidores locais perdem por conta dos preços mais elevados, enquanto os produtores ganham. Entretanto, como o país é exportador líquido de commodities, deve, por definição, produzir mais do que consome, de modo que o ganho dos produtores supera a perda dos consumidores, gerando um efeito positivo.

Esse constatação basta para descaracterizar o recente aumento de preços de commodities como um choque de oferta. Pelo contrário, como se traduz em expansão da renda, isto caracteriza um choque (positivo) de demanda, expresso no crescimento concomitante de preços e quantidades.

Abusando um tanto da autopropaganda, lembro aos 18 leitores que, também neste espaço, mostrei uma estimativa algo grosseira do ganho de renda resultante da melhora dos termos de troca (a razão entre os preços dos produtos exportados e importados pelo país) por conta da elevação do preços de commodities. Tomando como referência a média dos últimos 30 anos, a estimativa, atualizada até fevereiro deste ano, sugere que o aumento dos preços de commodities trouxe um ganho da ordem de US$ 60 bilhões (2,9% do PIB) nos 12 meses terminados em fevereiro. A mesma estimativa feita em junho do ano passado indicava um impacto ao redor de US$ 34 bilhões (1,8% do PIB), ou seja, nos últimos 8 meses o Brasil ganhou do resto do mundo um presente superior a US$ 25 bilhões/ano. Se isso é um choque de oferta, eu quero muitos iguais a ele.

Controlar a inflação já é tarefa suficientemente complicada quando os conceitos estão no lugar. Quando são distorcidos para justificar a leniência com o problema, aí a empreitada se torna muito mais difícil.

|

| De quem são estes 6%? |

(Publicado 7/Abr/2011)

loading...

- Anatomia De Um Choque

Não é segredo que o Banco Central trata o recente aumento do preço internacional de commoditiesagrícolas como um “choque de oferta”, com implicações fortes para a política monetária. Pressupõe-se que seja um fenômeno semelhante à elevação...

- Tem, Mas Acabou

Eu bem que queria escrever sobre a ata do Copom, mas, mesmo sob a nova frequência semanal, outros temas me forçaram a adiar o assunto. Não acho, porém, que tenha perdido a atualidade, pois me parece claro que, se restava ainda dúvida acerca da sobrevivência...

- Dilema

Leitor voraz de jornais, me deparei há uns dias com a declaração de uma figura do alto escalão econômico do país comemorando a queda do preço das commodities, que, segundo ele, abriria espaço para a redução adicional da taxa de juros. Achei...

- Vivendo Em Negação

Se houvesse um campeonato mundial de negação da realidade, não tenho dúvidas que algumas autoridades nacionais seriam fortes candidatas ao título. À luz da aceleração recente da inflação, mesmo em face de sinais inequívocos de sobreaquecimento...

- Bebida é água; Comida é Pasto

Não é segredo que, depois de atingir níveis bastante baixos, a inflação voltou a subir nos últimos meses. Nada que ameace a meta relativa a 2007, diga-se, de modo que muito provavelmente observaremos mais uma vez a inflação dentro do intervalo...