Economia

- Diante Dos Sinais De Recessão, O Bc Deveria Parar De Subir Os Juros?

Caso o BC tivesse feito seu serviço quando podia e devia, a resposta seria “sim”; como não fez, é um sonoro “não”. Desde 2009, quando a inflação atingiu 4,3%, o BC tem falhado continuamente em sua missão institucional. Nestes anos a inflação...

- A Hora Da Dolorosa

Há um ano o Banco Central (BC) começou um processo de redução de taxa de juros cujo fim foi sinalizado na reunião do Copom da semana passada (embora, dado o histórico recente de comunicação do BC, possa haver distância astronômica entre sinalização...

- Adeus Meta

Na semana passada o Banco Central divulgou mais uma edição da Ata do seu Comitê de Política Monetária (Copom). A Ata é, ao lado do Relatório de Inflação (publicado trimestralmente), o principal instrumento de comunicação do Copom. Nela os membros...

- Ésquilo, Sófocles E A Meta De Inflação

Mais uma vez aproxima-se o momento de definição da meta de inflação (no caso para 2011) e, como de hábito, os argumentos equivocados contra sua redução já começam a aparecer. Os suspeitos de sempre se opõem à meta menor alegando que a busca...

- Palpite Infeliz

Voltando de férias cheguei a pensar que teria pegado o avião errado. Além de estarmos em meio a um ciclo de aperto monetário em que o Banco Central não fica com a fama de malvado (corretamente atribuída à política fiscal), ainda tive o prazer...

Economia

O “erro” de 2008 e o erro de 2011

A forte queda da atividade no final de 2008 ainda é vista por muitos como prova do “erro” do Banco Central à época. Segundo esta visão, a demora do BC para reduzir a taxa de juros teria impedido a recuperação mais rápida da economia, assim como uma queda ainda mais pronunciada da taxa real de juros. Esta é a justificativa para que agora o BC procure se antecipar à crise, promovendo uma redução expressiva de taxa real de juros, de cerca de 7% para algo como 4,5% ao ano, com o intuito de evitar a repetição do “erro de 2008”.

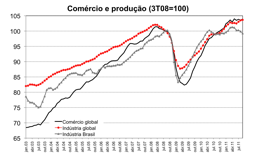

Há, contudo, equívocos sérios com tal versão. A começar porque superestima – e muito – o papel da política monetária na contração do produto naquele momento. O gráfico mostra o desempenho da produção industrial brasileira juntamente com as estimativas do CPB referentes à importação (quantum) e produção industrial globais, tomando como base os níveis observados no terceiro trimestre de 2008. Como se vê, a produção industrial brasileira seguiu muito de perto o desempenho do comércio e da produção mundiais. Isto indica que, mais do que a taxa de juros, foi o contágio da economia global quem determinou a aguda retração da economia brasileira no final de 2008.

|

| Fontes: CPB e IBGE |

Obviamente, como sempre insisto, temos que considerar também o que poderia ter ocorrido caso o BC tivesse reduzido a Selic mais cedo, ainda no quarto trimestre de 2008. Parece razoável, dada a relação relativamente estável entre a taxa real de juros e o comportamento da demanda doméstica, que esta última teria reagido ainda mais cedo do que o fez, o que possivelmente teria levado a uma recuperação ainda mais rápida da produção.

Caso isto tivesse acontecido, porém, o comportamento do chamado “hiato do produto”, a medida da ociosidade da economia relativamente ao seu potencial, também teria sido distinto, assim como a inflação.

Com efeito, minhas estimativas, combinação da taxa de desemprego e do nível de utilização de capacidade instalada da indústria, revelam que a utilização geral de recursos teria caído cerca de 2,5 pontos percentuais entre setembro de 2008 e março de 2009 (de 88,5% para 86%), movimento consistente com a queda expressiva da inflação em 2009, uma vez considerada a defasagem de cerca de 2 trimestres. Tivesse, pois, a atividade se recuperado mais rápido que o observado, muito provavelmente a inflação, que ficou na meta em 2009, a teria superado.

Note-se, ademais, que também o comportamento das expectativas de inflação à época reforça esta noção. Embora tivessem inicialmente se deteriorado, refletindo os temores (meus inclusive) associados à desvalorização da moeda, as expectativas, ao se normalizaram no começo de 2009, ajudaram a criar o espaço para a redução não-inflacionária da Selic. Neste aspecto também o “timing” da reação foi correto, pois a perda de controle das expectativas implicaria – mesmo sob maior ociosidade – inflação superior à meta.

Se isto é verdade, não parece ter havido nenhum “erro” do BC na formulação da política monetária em 2008-09. Pelo contrário, a velocidade de recuperação da economia e o comportamento das expectativas se mostraram consistentes com a meta de inflação, sugerindo adequação da política monetária. Em particular, não há indicações que teria sido possível redução mais expressiva da Selic sem o comprometimento da meta.

Isto dito, a discussão sobre o que foi (e o que poderia ter sido) a política monetária há 3 anos nos oferece lições que parecem ter sido solenemente ignoradas no atual ciclo. Naquele momento partíamos de uma taxa de inflação pouco inferior ao teto da banda, mas sofrendo os efeitos de um colapso da economia global que levou a uma considerável expansão da ociosidade na economia, cujos reflexos se fizeram sentir sobre a taxa de inflação, com o auxílio luxuoso de expectativas em plena convergência para a meta.

Já ao início deste ciclo de afrouxamento monetário partimos de uma inflação superior ao teto da banda, sob expectativas de inflação ainda consideravelmente acima da meta (na verdade piores hoje do que eram quando da decisão inicial de redução de juros) e com indicações de ociosidade muito menos favoráveis do que as observadas há 3 anos, dado que as estimativas de utilização de recursos se encontram agora ainda ao redor de 89%-89,5%.

A despeito disso, as taxas reais de juros hoje se encontram em patamares inferiores aos observados em 2009, gerando um impulso ainda maior sobre a demanda doméstica. Sob tais circunstâncias, não me parece que uma crise que gere impacto “equivalente a um quarto do (...) observado durante a crise internacional de 2008/2009” seja suficiente para fazer a inflação retornar à meta em 2012. Só intervenção divina, ou uma crise bem mais séria, farão o serviço, sugerindo que ao Copom resta torcer pela piora da situação europeia, ou uma súbita onda de religiosidade.

|

| Novos instrumentos de política monetária |

(Publicado 1/Dez/2011)

loading...

- Diante Dos Sinais De Recessão, O Bc Deveria Parar De Subir Os Juros?

Caso o BC tivesse feito seu serviço quando podia e devia, a resposta seria “sim”; como não fez, é um sonoro “não”. Desde 2009, quando a inflação atingiu 4,3%, o BC tem falhado continuamente em sua missão institucional. Nestes anos a inflação...

- A Hora Da Dolorosa

Há um ano o Banco Central (BC) começou um processo de redução de taxa de juros cujo fim foi sinalizado na reunião do Copom da semana passada (embora, dado o histórico recente de comunicação do BC, possa haver distância astronômica entre sinalização...

- Adeus Meta

Na semana passada o Banco Central divulgou mais uma edição da Ata do seu Comitê de Política Monetária (Copom). A Ata é, ao lado do Relatório de Inflação (publicado trimestralmente), o principal instrumento de comunicação do Copom. Nela os membros...

- Ésquilo, Sófocles E A Meta De Inflação

Mais uma vez aproxima-se o momento de definição da meta de inflação (no caso para 2011) e, como de hábito, os argumentos equivocados contra sua redução já começam a aparecer. Os suspeitos de sempre se opõem à meta menor alegando que a busca...

- Palpite Infeliz

Voltando de férias cheguei a pensar que teria pegado o avião errado. Além de estarmos em meio a um ciclo de aperto monetário em que o Banco Central não fica com a fama de malvado (corretamente atribuída à política fiscal), ainda tive o prazer...